Die geldpolitische Antwort auf die hartnäckige Inflation nimmt nun auch in der Eurozone an Fahrt auf. Im März dürften hierzu seitens der EZB entscheidende Weichen gestellt werden. Was bedeutet eine Veränderung der Renditen von Staatsanleihen der Eurozone für die betroffenen Länder? Angesichts der Verschuldungssituation rückt einmal mehr die Debatte um Schuldenschnitte in den Fokus.

Staatsverschuldung: Enorm

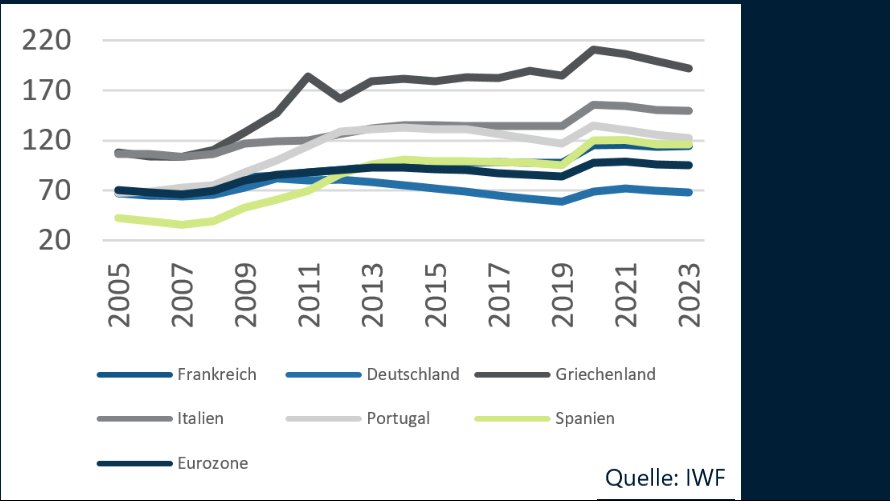

Bereits vor der Großen Finanzkrise 2007/2009 (Great Financial Crisis, kurz GFC) lag die Staatsverschuldung in Prozent der Wirtschaftsleistung in der Eurozone oberhalb des Maastricht-Grenzwertes von 60%. Bereits zu Zeiten der GFC war die fiskalpolitische Reaktion, sprich die immensen Unterstützungsmaßnahmen des Staates für die privaten Haushalte und Unternehmen, signifikant. Es folgte eine gewisse Stabilisierungsphase, bis die Pandemie an die Tür der Weltwirtschaft und damit Eurozone klopfte. Die neuerliche Reaktion des Staates erreichte bis dato nicht gekannte (Unterstützungs-)Ausmaße, auch und insbesondere im Tandem mit der Geldpolitik. Für die Evolution der Staatsverschuldung war die Richtung klar: Einbahnstraßenverkehr. Für das Jahr 2022 prognostiziert der IWF beispielsweise für Italien eine Staatsverschuldung von 150% des BIP. Das sind zwar rund fünf Prozentpunkte weniger als noch vor zwei Jahren, allerdings ist die Distanz zur Maastricht-Regel eklatant groß. Noch problematischer ist der Schuldenstand in Griechenland (199%) und leicht besser in Spanien (116%) und Portugal (126%; alle Werte Prognosewerte für 2022 und in % des jeweiligen BIP).

Staatsverschuldung in % des BIP

Vor dem Hintergrund der geldpolitischen Exit-Strategie der EZB, die im kommenden Monat beschleunigt werden dürfte, stellt sich einmal mehr die Frage nach der Nachhaltigkeit dieser Verschuldungsstände. Da es sich um Staatsschuldenquoten innerhalb einer Währungsunion handelt, schließt sich zwangsläufig die Frage nach der Stabilität selbiger an.

Vom Debt Overhang …

Wie die Ökonomen Reinhart und Rogoff in einer Studie 2012 gut belegten, haben Staatsschuldenquoten, die über einen längeren Zeitraum über 90% des BIP liegen, negative Auswirkungen auf das zukünftige Wirtschaftswachstum der betroffenen Länder (dies ist der sogenannte Debt-Overhang). Selbst wenn der Kapitalmarktzugang nicht verloren ging, blieb der vorgenannte Zusammenhang gültig. Trivialerweise nimmt die Staatsverschuldung in Relation zum BIP auch ohne neue Schulden zu, wenn die Wertschöpfung im Nenner abnimmt.

Im Zähler (Staatsverschuldung) wächst im Kontext der geldpolitischen Wende in der Eurozone die Aussicht darauf, dass insbesondere die Peripherie-Länder mit höheren Refinanzierungskosten zu rechnen haben. Wenngleich sich die höheren Kapitalmarktzinsen erst mit zeitlicher Verzögerung „durchschlagen“, antizipiert der Markt die bevorstehenden höheren Belastungen des Staates (und mittelbar der privaten Haushalte und Unternehmen, die mit höheren Steuern rechnen müssen). Dies wird am Beispiel Italiens deutlich: so lag der Durchschnittszins, den der italienische Staat zwecks Schuldendienst 2021 aufbringen musste, bei lediglich 2,3%. Ein Anstieg auf das Niveau von vor der GFC 2007/2009 von rund 4,5% wäre gravierend. So würde sich die Zinslast von derzeit EUR 60 Mrd. auf über EUR 120 Mrd. Euro pro Jahr mehr als verdoppeln. Während bislang 7% der Staatseinnahmen Italiens für Zinszahlungen aufgewendet werden mussten, wären es beim vorgenannten Zinsniveau sodann 15%.

Die höheren Kapitalmarktzinsen führen letztlich zu weniger Wirtschaftswachstum, was die Fähigkeit zum Schuldendienst schmälert. Da für die Peripherie der Eurozone grundsätzlich eine Debt-Overhang-Problematik festgestellt werden kann, wirkt diese im Zuge steigender Staatsanleiherenditen in der Eurozone als negativer Verstärker.

… zum Haircut?

Noch ist die Lage am europäischen Markt für Staatsanleihen (abseits der Geopolitik) einigermaßen entspannt. Doch die um die Jahreswende ersten Andeutungen einer graduell strafferen Geldpolitik in der Eurozone haben die Renditeaufschläge europäischer Staatsanleihen gegenüber Bundesanleihen gleicher Laufzeit zum Jahresstart bereits moderat ausgeweitet. Ende Februar ist innerhalb der EZB angesichts einer äußerst hartnäckigen Inflation der Konsens gereift, das Anleihekaufprogramm „APP“ (Asset Purchase Program) Ende des dritten Quartals zu beenden. Eine erste Zinserhöhung im vierten Quartal wäre damit möglich. Auf der geldpolitischen Sitzung im März dürfte dies entsprechend beschlossen werden – als Reaktion auf eine entsprechend angepasste Inflationsprognose für 2023. Damit sollte die aufwärtsgerichtete Renditebewegung nochmals an Fahrt gewinnen, so dass die Staatsschulden der Peripherie in den Fokus rücken. Damit stiege die Gefahr, dass einzelne Länder der Währungsunion letztlich den Kapitalmarktzugang verlieren, was ein Auseinanderbrechen selbiger wahrscheinlicher macht. Können Schuldenschnitte (sogenannte Haircuts, die eine Form des Defaults darstellen und bei denen alle Anleihen des jeweiligen Staates prozentual gleich entwertet werden) die Eurozone aus diesem Dilemma befreien?

Der Kapitalmarkt vergisst nicht

Über viele Jahre hielt der empirische Befund von Staatspleiten (sogenannten Defaults) ein „Puzzle“ bereit. Defaults hatten keine langfristigen negativen Implikationen – weder erhöhten sich die späteren Zinsen signifikant, noch wurde der Kapitalmarktzugang in wesentlichem Umfang beeinträchtigt. Die damals bekundete These „forgive and forget“ (Bulow und Rogoff, 1989) kann auf Basis neuerer Studien inzwischen jedoch verworfen werden. In anderen Worten: der Kapitalmarkt vergisst einen (doch) Default nicht. Vielmehr genießt die bereits seit den 1990er Jahren bestehende ökonomische Theorie des „Reputationsverlustes“, infolge dessen der Kapitalmarktzugang beeinträchtigt oder gar verloren geht, inzwischen nachhaltiges Ansehen und Gültigkeit. Erstmals belegt hat dies die renommierte Studie von Cruces und Trebesch aus dem Jahr 2013. Die Autoren betrachteten sämtliche Staatspleiten zwischen 1970 und 2010, bei denen ausländische Banken und Bondinvestoren involviert waren. Nach einer Haircut-Veränderung in Höhe einer Standardabweichung (22 Prozentpunkte) stieg der Spread auf Staatsanleihen im Jahr nach dem Haircut um 150 Basispunkte und war noch 70 Basispunkte höher in den Jahren vier und fünf. Gleichzeitig konnte eine 50% niedrigere Wahrscheinlichkeit für einen erneuten Kapitalmarktzugang als Folge des Haircuts festgestellt werden. Klassische Haircuts sind für die Länder der Eurozone demnach keine Option.

Schuldenerlass durch die Euro-Noten-Banken?

Während ein klassischer Haircut alle Staatsanleihen prozentual symmetrisch entwertet, wäre ein freiwilliger Schuldenerlass durch das System der Euro-Notenbanken bezogen auf die Staatsanleihen im Bestand eine weitere Option – ein sogenannter freiwilliger Schuldenerlass. Damit könnten auf den ersten Blick höhere Staatsanleihe-Spreads vermieden werden. Eine Möglichkeit zum Schuldenerlass durch die Euro-Notenbanken besteht konkret „in der Umwandlung der angekauften [durch die EZB] Staatsanleihen in ewige, zins- und tilgungsfreie Schuldpapiere in vorher beschlossenem Umfang“. Bei diesem Schritt verlören die Staatsanleihen ihren ökonomischen Wert, allerdings wären die Bonds weiterhin verbucht, so dass es augenscheinlich auf die Wertberichtigungsvorgaben seitens der EZB ankommt, womit die Problematik eines negativen Eigenkapitals erreicht wäre. Auch der geldpolitische Transmissionsmechanismus käme erheblich unter die Räder. Als Lösung bringen Forscher der Hamburger Universität der Bundeswehr in einem aktuellen Beitrag eine EU-Schuldenagentur ins Spiel. Diese EU-Schuldenagentur, die letztlich ein Nebenhaushalt wäre, soll mittels Schuldenerlassvertrag und Ausgleichsforderungen „die Transformation des Schuldenerlasses“ übernehmen. Während dieser Mechanismus bei einmaligen wirtschaftshistorischen Ereignissen (Währungsreformen) Sinn machte, stößt er im Kontext einer Währungsunion mit Debt-Overhang-Problematik an Grenzen: (i) der Kapitalmarkt vergisst auch einen Schuldenerlass nicht; (ii) Moral Hazard; (iii) kein stabiles Gleichgewicht zwischen Nord- und Südländern.

Was heisst das alles für Spreads?

Investoren sollten sich in den kommenden Quartalen auf moderate höhere EWU-Peripherie-Spreads einstellen. Die Ausweitung dürfte allerdings moderat bleiben, da die EZB bei allem geldpolitischen Exit den Euro verteidigen wird – what ever it takes. Da die Gemeinschaftswährung in gefährliches Gewässer käme, wenn die Eurozone infolge von zu hohen Finanzierungskosten auseinanderbrechen würde, wird es auch in Zukunft einen impliziten Cap (eine Renditeobergrenze) auf Spreads der EWU-Peripherie-Bonds geben.

Disclaimer

Die Informationen in diesem Dokument wurden ausschließlich zu Informationszwecken für den Empfänger erstellt. Alle Angaben erfolgen unverbindlich und stellen weder eine Finanzanalyse, eine Empfehlung, eine Anlageberatung oder einen Vorschlag einer Anlagestrategie noch eine Aufforderung zum Kauf oder Verkauf eines Finanzinstruments dar. Daher genügen sie nicht allen gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit von Finanzanalysen und unter

liegen nicht dem Verbot des Handelns vor der Veröffentlichung von Finanzanalysen. Die internen Richtlinien (Organisationsanweisungen) der Bank regeln Letzteres jedoch in dem Sinne, dass eine Vermeidung von Interessenkonflikten gewährleistet wird. Anlagen in Aktien sind sowohl mit Chancen als auch mit Risiken verbunden. Allgemeine Informationen zu den mit einem Investment in Aktien verbundenen Risiken können den Basisinformationen über Vermögensanlagen in Wertpapieren entnommen werden, die Ihre Beraterin/Ihr Berater für Sie bereit hält. Interessenkonflikte sind auf der Homepage von Hauck Aufhäuser Lampe Privatbank AG unter www.hal-privatbank.com/rechtliche-hinweise veröffentlicht.

Die Informationen in diesem Dokument wurden sorgfältig recherchiert. Dabei wurde zum Teil auf Informationen Dritter zurückgegriffen. Einzelne Angaben können sich insbesondere durch Zeitablauf oder infolge von gesetzlichen Änderungen als nicht mehr zutreffend erweisen. Für die Richtigkeit, Vollständigkeit und Aktualität sämtlicher Angaben wird daher keine Gewähr übernommen. Die Informationen können eine individuelle anlage- und anlegergerechte Beratung nicht ersetzen. Sofern Aussagen über Marktentwicklungen, Renditen, Kursgewinne oder sonstige Vermögenszuwächse sowie Risikokennziffern getätigt werden, stellen diese lediglich Prognosen dar, für deren Eintritt wir keine Haftung übernehmen. Insbesondere sind frühere Wertentwicklungen, Simulationen oder Prognosen kein verlässlicher Indikator für die zukünftige Wertentwicklung. Vermögenswerte können sowohl steigen als auch fallen. Die Angaben gehen von unserer Beurteilung der gegenwärtigen Rechts- und Steuerlage aus. Soweit steuerliche oder rechtliche Belange berührt werden, sollten diese vom Adressaten mit seinem Steuerberater bzw. Rechtsanwalt erörtert werden.

Alle Meinungsaussagen geben die aktuelle Einschätzung der Verfasser wieder und stellen nicht notwendigerweise die Meinung der Hauck Aufhäuser Lampe Privatbank AG oder deren assoziierter Unternehmen dar. Sofern Aussagen über Renditen, Kursgewinne oder sonstige Vermögenszuwächse getätigt werden, stellen diese lediglich Prognosen dar, für deren Eintritt keine Haftung übernommen wird.