Die Corona-Pandemie hat zu einer historisch einmaligen Reaktion von Geld- und Fiskalpolitik geführt. In der Folge ist der Zusammenhang zwischen Unternehmensinsolvenzen und Konjunkturverlauf verloren gegangen. Eine nur behutsam wieder zurückgefahrene Unterstützungspolitik dürfte eine Insolvenz-Welle wohl verhindern. Dennoch sollten die Risiken im Auge behalten werden.

Trotz Krise weniger Insolvenzen

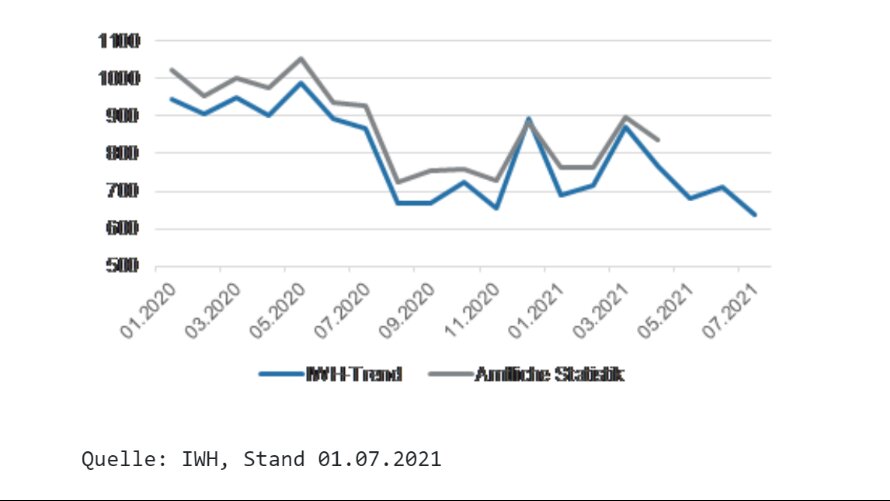

Angesichts der Fulminanz der Corona-Pandemie und ihrer wirtschaftlichen Folgen steht das ökonomische Scheitern von Unternehmen im Fokus. Nicht zuletzt hat der Erfolg bzw. Misserfolg auf Unternehmensebene Implikationen für den Arbeitsmarkt. Bei einer extremen Häufung von „negativen“ Fällen drohen zudem Ansteckungseffekte und die Gefahr einer Überlastung des Bankensystems. Da grundsätzlich ein enger Zusammenhang zwischen der ökonomischen Aktivität und dem Auftreten von Insolvenzen besteht, enthält der Konjunkturverlauf eine gewisse Prognosegüte für Insolvenzen. Allerdings kann argumentiert werden, dass sich diese Korrelation angesichts der überaus großzügigen Corona-Hilfsmaßnahmen durch die Politik zum Teil deutlich abgeschwächt hat. So lag die Zahl der Insolvenzen 2020 in Deutschland ungeachtet der Krise unter dem Vorjahreswert. Auf Basis von Daten des Instituts für Wirtschaftsforschung Halle betrug der prozentuale Rückgang gegenüber dem Vorjahr 6,6% (bezogen auf Personen- und Kapitalgesellschaften). Und das, obwohl die hiesige Wirtschaftsleistung im gleichen Zeitraum extrem stark geschrumpft ist. Aber der Reihe nach.

Insolvenzen in Deutschland

Werden nur die von der Corona-Krise betroffenen Monate (April bis Dezember 2020) erfasst, liegt der Rückgang sogar bei -9,3 %. Bei den Einzelunternehmen war das Minus laut amtlicher Statistik noch größer. Allerdings ist zu beachten, dass in der Regel 90 % aller von Insolvenz betroffenen Beschäftigten in Personen- und Kapitalgesellschaften arbeiten bzw. dort angestellt sind.

Woran liegt es, dass weniger Unternehmen wirtschaftlich scheitern, während zeitgleich die größte Wirtschaftskrise seit der Großen Depression stattfindet? Die Reaktion der Politik (Geld- und Fiskalpolitik) auf die Corona-Pandemie war von Geschwindigkeit und Ausmaß bislang einzigartig und macht damit auf Unternehmensebene den maßgeblichen Unterschied zu allen zuvor aufgetretenen wirtschaftlichen Krisen. Das Krisenreaktionsmuster des Staates und staatlicher Institutionen bezog sich dabei nicht nur auf Deutschland, sondern trat in den Industrienationen weitestgehend symmetrisch auf. Die möglichen globalen Nebenwirkungen beleuchten wir im unteren Abschnitt.

Während das Paradoxon geringer Insolvenzen im Krisenjahr 2020 zwar in erster Linie mit staatlichen Rettungsprogrammen erklärt werden kann, war auch das abwartende Verhalten der Unternehmen von Bedeutung. Das war möglich, weil die meisten Firmen am Ende der längsten Aufschwungphase seit 1966 über entsprechende finanzielle Reserven verfügten. So schreibt das Institut für Wirtschaftsforschung Halle in einem Beitrag: „In der Hoffnung auf ein baldiges Ende der Krise und den Nach-Corona-Boom, die zum Beispiel durch enorm gestiegene Ersparnisse der Bundesbürger im Jahr 2020 genährt wird, haben sich offenbar viele Unternehmen für ein Abwarten und die Hinnahme vorübergehender Verluste entschieden. Das Kurzarbeitergeld in seiner derzeit besonders großzügigen Ausgestaltung, etwa mit Übernahme der Sozialversicherungsbeiträge, dürfte zu dieser Entscheidung wesentlich beigetragen haben (…)“.

Deutliche Anstiege bei den Insolvenzen verzeichneten Mitte 2020 das Reisegewerbe, die Beherbergungsbranche sowie Unternehmen aus dem Bereich Kultur. Diese Entwicklung stand entgegen dem Trend und deutet auf eine schiere „Aussichtslosigkeit“ vieler Unternehmen in diesen Bereichen hin, welche auch durch das staatliche Netz nicht aufgewogen werden konnte. Ein weiterer Faktor, der in Deutschland neben dem Kurzarbeitergeld zur Stabilisierung der Wirtschaft beigetragen hat, war die temporäre Aussetzung der Insolvenzantragspflicht. Dagegen scheinen die direkten Transfers des deutschen Staates aufgrund zeitlicher Verzögerung eine vergleichsweise geringere Stabilisierungswirkung entfaltet zu haben.

Ob die Summe der staatlichen (Rettungs-)Maßnahmen zu einer Verzögerung oder gar Verschleppung von Insolvenzen geführt hat, ist bei allen Erfolgen der staatlichen Hand auf Unternehmensebene gesamtwirtschaftlich relevant. Denn neben Finanzstabilitätsrisiken im Falle einer aufgeschobenen Insolvenzwelle sollten genügend Ressourcen für Zukunftsbranchen vorhanden sein. Dazu müssen „Zombieunternehmen“ – unrentable Firmen, die von den kurzfristigen Unterstützungsmaßnahmen am Leben gehalten werden – möglichst verhindert werden.

Höhere Kreditausfälle?

Der für Deutschland beschriebene Zusammenbruch des empirischen Zusammenhangs zwischen Konjunktur und dem Auftreten von Insolvenzen (sogenannter „Bankruptcy Gap“) hat die Bank für Internationalen Zahlungsausgleich in Basel (BIZ) mit Blick auf die globale Unternehmenslandschaft unter die Lupe genommen. Für den ThinkTank der Zentralbanken lautet die entscheidende Frage dabei (ebenfalls): folgt auf die “Insolvenzlücke” (“Bankruptcy Gap”) mit zeitlicher Verzögerung eine (umso größere) Insolvenzwelle?

Technischer Hinweis: Wenngleich Insolvenzen häufig mit statistischen Modellen der Vektor-Autoregressiven-Klasse (vgl. Holtemöller 2021) prognostiziert werden, wobei die nationale Wertschöpfung, d. h. das BIP, als erklärende Variable herangezogen wird, leidet dieser Ansatz nicht nur unter der zeitlichen Verzögerung der BIP-Veröffentlichung. Vielmehr erfassen diese bivariaten VAR-Modelle die unterbrochene Zyklik der Unternehmensinsolvenzen nicht.

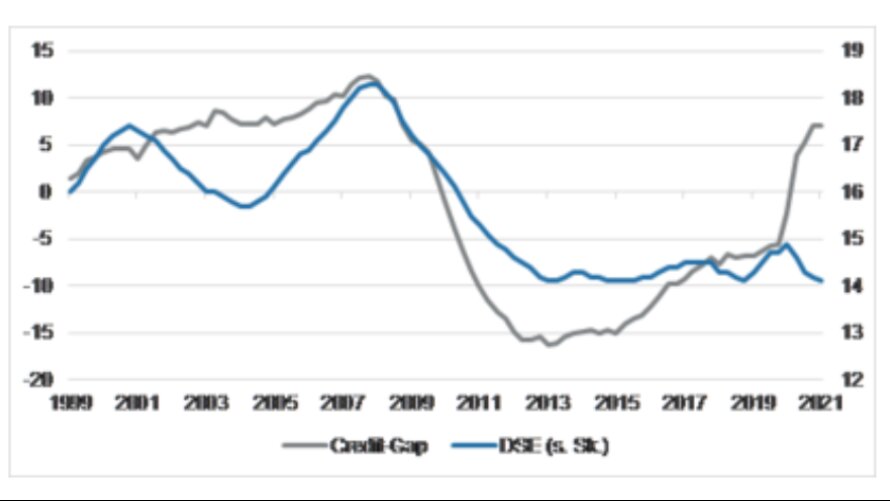

Zur Prognose von Zahlungsausfällen wählt die BIZ zwei Finanzzyklus-Indikatoren. Der erste Indikator ist das sogenannte Debt-Service-Ratio (DSR) des privaten Nicht-Finanzsektors, also das Verhältnis von Zinszahlungen plus Amortisierungen zum Einkommen. Dieser Indikator beschreibt also den Schuldendienst. Aus dieser Kennzahl sollen Anfälligkeiten der Cash Flows erkannt werden, soll heißen, ob der freie Cash Flow durch Bedienung der Darlehen zu sehr “aufgezehrt” wird. Der zweite Indikator ist die sogenannte Kreditlücke (“Credit-to-GDP Gap”), welche die Abweichung des Kreditvolumens in der Wirtschaft (in Relation zum BIP) von dessen langfristigem Trend erfasst. Die Kreditlücke soll eine exzessive Verschuldung (“Risk-Taking” oder Leverage) in Unternehmen wie auch in Privathaushalten herausfiltern.

Die Unterstützungspolitik hat zu niedrigen Zinszahlungen und damit zu einem niedrigen Schuldendienst (Debt-Service-Ratio, DSR) geführt, was die erwarteten Zahlungsausfälle begrenzt. Gleichzeitig ist aber die Kreditlücke, aufgrund von exzessivem Risk-Taking (Zähler) und fallender Wirtschaftsleistung (Nenner) deutlich gestiegen, was wiederum die unerwartete Ausfallrate steigen lassen kann. Dieses Auseinanderdriften ist historisch untypisch. Auch deshalb ist es wichtig, dass die Geldpolitik länger expansiv und der Schuldendienst damit niedrig bleibt. Andernfalls droht ein Anstieg der Ausfallrate.

Disclaimer

Die Informationen in diesem Dokument wurden ausschließlich zu Informationszwecken für den Empfänger erstellt. Alle Angaben erfolgen unverbindlich und stellen weder eine Finanzanalyse, eine Empfehlung, eine Anlageberatung oder einen Vorschlag einer Anlagestrategie noch eine Aufforderung zum Kauf oder Verkauf eines Finanzinstruments dar. Daher genügen sie nicht allen gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit von Finanzanalysen und unterliegen nicht dem Verbot des Handelns vor der Veröffentlichung von Finanzanalysen. Die internen Richtlinien (Organisationsanweisungen) der Bank regeln Letzteres jedoch in dem Sinne, dass eine Vermeidung von Interessenkonflikten gewährleistet wird. Anlagen in Aktien sind sowohl mit Chancen als auch mit Risiken verbunden. Allgemeine Informationen zu den mit einem Investment in Aktien verbundenen Risiken können den Basisinformationen über Vermögensanlagen in Wertpapieren entnommen werden, die Ihre Beraterin/Ihr Berater für Sie bereit hält. Interessenkonflikte sind auf der Homepage von Hauck Aufhäuser Lampe Privatbank AG unter www.hal-privatbank.com/rechtliche-hinweise

Die Informationen in diesem Dokument wurden sorgfältig recherchiert. Dabei wurde zum Teil auf Informationen Dritter zurückgegriffen. Einzelne Angaben können sich insbesondere durch Zeitablauf oder infolge von gesetzlichen Änderungen als nicht mehr zutreffend erweisen. Für die Richtigkeit, Vollständigkeit und Aktualität sämtlicher Angaben wird daher keine Gewähr übernommen. Die Informationen können eine individuelle anlage- und anlegergerechte Beratung nicht ersetzen. Sofern Aussagen über Marktentwicklungen, Renditen, Kursgewinne oder sonstige Vermögenszuwächse sowie Risikokennziffern getätigt werden, stellen diese lediglich Prognosen dar, für deren Eintritt wir keine Haftung übernehmen. Insbesondere sind frühere Wertentwicklungen, Simulationen oder Prognosen kein verlässlicher Indikator für die zukünftige Wertentwicklung. Vermögenswerte können sowohl steigen als auch fallen. Die Angaben gehen von unserer Beurteilung der gegenwärtigen Rechts- und Steuerlage aus. Soweit steuerliche oder rechtliche Belange berührt werden, sollten diese vom Adressaten mit seinem Steuerberater bzw. Rechtsanwalt erörtert werden.

Alle Meinungsaussagen geben die aktuelle Einschätzung der Verfasser wieder und stellen nicht notwendigerweise die Meinung der Hauck Aufhäuser Lampe Privatbank AG oder deren assoziierter Unternehmen dar. Sofern Aussagen über Renditen, Kursgewinne oder sonstige Vermögenszuwächse getätigt werden, stellen diese lediglich Prognosen dar, für deren Eintritt keine Haftung übernommen wird.