Wir beleuchten die aktuellen Treiber des meistgehandelten Währungspaares und werfen einen Blick auf die geldpolitische Divergenz beiderseits des Atlantiks. Kurzfristig könnte das EUR/USD die Marke von 1,12 testen – eine persistentere US-Inflation und eine taubenhafte EZB wären die notwendigen Voraussetzungen. Von einem schwächeren Euro profitieren nicht zuletzt deutsche Exportwerte.

EUR/USD unterschreitet wichtige Marken

In der vergangenen Woche hat das meistgehandelte Währungspaar die wichtige Unterstützung bei 1,15 unterschritten. Mit dem Bruch dieser technischen wie psychologisch wichtigen Marke steigt die Wahrscheinlichkeit tieferer Niveaus, zumindest in der kurzen Frist. Seit Jahresbeginn hat die Gemeinschaftswährung in Relation zum US-Dollar mit einem Minus von mehr als 6% deutlich Federn lassen müssen.

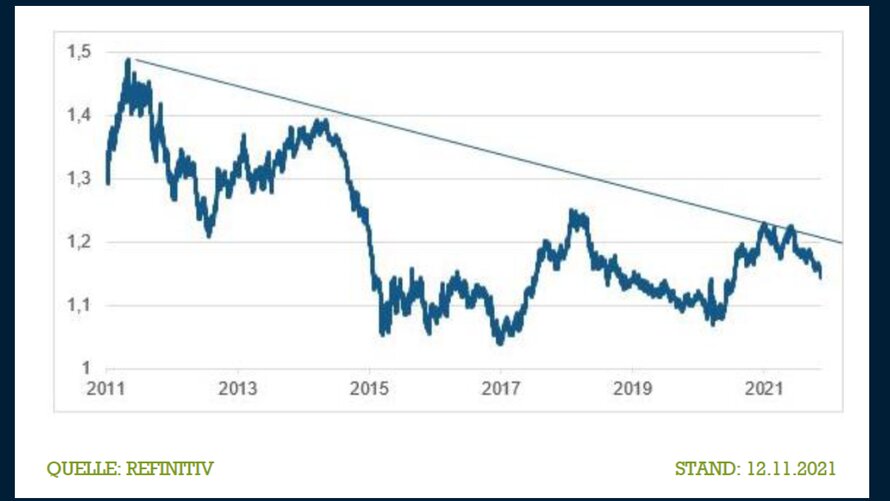

Auch auf Basis der (chart-)technischen Analyse könnte das Währungspaar noch tiefer rangieren. So liefern die gängigen technischen Indikatoren mehrheitlich und sämtliche gleitenden Durchschnitte Verkaufssignale für EUR/USD.

EUR/USD: Im mittelfristigen Abwärtstrend

Kurzfristige Katalysatoren

Für den jüngsten Abwärtssog bei EUR/USD ist zunächst der deutlich stärker als erwartete Inflationssprung in den USA im Oktober zu nennen. Dies heizt die Zinserhöhungsfantasien des Marktes mit Blick auf die Fed weiter an. Darüber hinaus sind die Konjunkturüberraschungen in den USA, gemessen am Citi Economic Surprise Index, seit vergangenem Monat wieder in positives Terrain gedreht.

Neben diesen fundamentalen Faktoren, die natürlich auch eine Verbindung in die mittelfristige Perspektive und in die geldpolitische Dimension haben, gibt es noch ein weiteres Argument, das derzeit für den Greenback spricht. Viele spekulative Investoren nutzen aktuell den US-Dollar als Absicherung. Sie fürchten sich vor möglichen Aktienmarktkorrekturen. Immerhin ist das Trading-Volumen von Call-Optionen auf den amerikanischen Aktienmarkt zurück auf einem 3-Dekaden-Hoch; es wurde zu Beginn des Jahres schon einmal erreicht. Das hat dazu beigetragen, dass das sogenannte Put-Call-Ratio, wobei Puts als Versicherung gegen Abwärtsbewegungen am Aktienmarkt dienen, auf den niedrigsten Stand seit Juni 2000 gefallen ist. Laut US-Investmentbanken gibt es derzeit ein größeres Volumen an (Aktien-)Optionen als den eigentlichen Basiswerten, sprich Aktien. Prof. Raghuram Rajan von der University of Chicago Booth und früherer indischer Notenbankchef sagte zu diesem Marktumfeld in der vergangenen Woche, dass es “offensichtlich Anzeichen einer Blase gibt”. So weit gehen wir nicht. Wir stellen fest, dass sich neben ein wieder stabiles Makro-Umfeld, jede Menge geld- und fiskalpolitische Unterstützung gesellt. Fast wichtiger noch: die Berichtssaison zu den Q3-Gewinnen war stärker als erwartet, und sie enthielt viele Akündigungen zu Aktienrückkäufen (“Buybacks”. Viele Investoren fürchten den Aufschwung an den Aktienmärkten zu verpassen (“FOMO”,Fear Of Missing Out) und sehen zur Generierung von Erträgen Aktien als unverzichtbar, als alternativlos an (“TINA”,There Is No Al-ternative – to Equities). Dazu passt folgende Statistik des Datenanbieters EPFR, der Daten zu den globalen Investmentfondsbewegungen erhebt: Global wurden dieses Jahr bereits USD 865 Mrd. in Aktienfonds gepumpt. Das ist nicht nur dreimal so viel wie der Ganzjahresrekord 2020, sondern auch mehr als die kombinierten Zuflüsse von zwei Dekaden.

Geldpolitische Divergenz: FED vor EZB

Die US-Notenbank hat im November angekündigt, ihr Ankaufprogramm von Staats- und Hypothekenanleihen monatlich zu drosseln. Mit dem Fahrplan (monatliche Reduzierung um USD 15 Mrd.) hätte die Fed im Juli 2022 das Ende der Käufe erreicht. Ab diesem Zeitpunkt könnten die US-Währungshüter dann an der Zinsschraube drehen. Unseres Erachtens dürfte die Notenbank die Fed Funds Target Range im kommenden Jahr zweimal in der zweiten Jahreshälfte anheben.

Allerdings steigt derzeit die Markterwartung an eine frühere Zinserhöhung. Dies liegt in den stark steigenden Konsumentenpreisen begründet. Laut US-Arbeitsministerium stiegen die Verbraucherpreise im Oktober im Monatsvergleich um 0,9% und im Jahresvergleich um 6,2% - die höchste Rate seit über 30 Jahren. Der Anstieg war breit gefächert – deutlich angeschlagen haben die Indizes für Energie, Unterkunft/Wohnen, Nahrungsmittel, Gebrauchtwagen und Lkw sowie Neufahrzeuge. Und selbst der Anstieg des Kernverbraucherpreisindex beschleunigte sich auf 0,6% im Monatsvergleich, was einer Jahresrate von 4,6% entspricht. Damit ist die Inflation im Oktober insgesamt stärker gestiegen als erwartet, und dürfte ein Vorgeschmack auf die kommenden drei Monate sein.

Über diesen Zeitraum könnte sich die Kernrate im Jahresvergleich der Marke von 6% zumindest annähern; erst danach dürfte die vielfach beschworene Besserung am Teuerungshorizont eintreten. Dass die Inflation nach der Pandemie höher rangieren wird, ist kaum noch abzuwenden. Die Frage ist nur: um wieviel höher und wie lange - und hier scheiden sich nach wie vor die Geister. Wir gehen von einer lediglich moderat höheren Inflation über 2022 hinaus aus.

EZB: Wohl erst 2023 erste Zinserhöhung

Für die weitere Geldpolitik diesseits des Atlantiks (und damit für EUR/USD) wird die kommende geldpolitische Sitzung im Dezember von herausragender Bedeutung. Im Rahmen der dann neuesten Makro-Projektionen dürfte die EZB ihr Inflationsziel 2022 zwar erreichen, jedoch 2023 erneut verfehlen. Da die Geldpolitik normalerweise mittelfristig ausgerichtet ist, müssten sich die EZB-Währungshüter schon auf den Kopf stellen, wenn die Notenbank das Ende ihrer Nettokäufe für das Jahr 2022 bereits im kommenden Monat festschreibt.

Wichtig für das Währungspaar EUR/USD ist nicht zuletzt die „Forward Guidance“, also der Zinsausblick für die EZB-Leitzinsen. Dabei dürfte die EZB den sogenannten „Downward Bias“, also die Möglichkeit, den Leitzins noch tiefer zu setzen, im ersten Halbjahr 2022 streichen. Dies würde eine Zinserhöhung 2023 in den Fokus rücken, also erheblich später als die Fed, die dann schon mehrfach den Zins erhöht haben könnte.

Ableitungen für den DAX

Das Korrelationsmuster auf Basis der DAX- wie EUR/USD-Zeitreihe verändert sich über die Zeit, was Projektionen für die Zukunft erschwert. Am aktuellen Rand hat der Korrelationskoeffizient ein negatives Vorzeichen. Mithin geht eine positive DAX-Performance mit einem schwächeren Außenwert des Euro, also einer Abwertung, einher. Eine Erklärung besteht darin, dass europäische Firmen des Exportsektors ihre preisliche Wettbewerbsfähigkeit steigern können, sofern die Abwertung stark genug ist. Für die Bondmärkte der Eurzone könnte eine starke Abwertung hingegen Ungemach bedeuten: je stärker die Euro-Abwertung ausfällt, umso größer wird die Gefahr importierter Inflation. Mit dann steigenden Inflationserwartungen würden die Anleiherenditen für sich genommen anziehen, solange die Währungshüter nicht zu “verbalen” Interventionen greifen. Sollte sich die bislang eher schleichende Euro-Abwertung verstärken, gilt es, dies im Blick zu haben.

EUR/USD & DAX: Variierende Korrelation

Langfristig wieder höhere EUR/USD Niveaus

Auf Basis der sogenannten Kaufkraftparität ist der Euro ggü. dem Dollar unterbewertet. Konkret sind Niveaus von 1,25 zu erwarten. Wir rechnen kurzfristig damit, dass unser diesjähriger Prognosekorridor von 1,16 bis 1,25 auf der Unterseite weiter und vermutlich nochmals stärker unterschritten wird. Ein Test der Marke von 1,12 (äußerst 1,10) bis Jahresende ist im Fahrwasser weiterer US-Inflationszahlen, die positiv überraschen, v.a. dann wahrscheinlich, wenn die EZB ihre taubenhafte Haltung im Dezember glaubwürdig untermauert.

Disclaimer

Die Informationen in diesem Dokument wurden ausschließlich zu Informationszwecken für den Empfänger erstellt. Alle Angaben erfolgen unverbindlich und stellen weder eine Finanzanalyse, eine Empfehlung, eine Anlageberatung oder einen Vorschlag einer Anlagestrategie noch eine Aufforderung zum Kauf oder Verkauf eines Finanzinstruments dar. Daher genügen sie nicht allen gesetzlichen Anforderungen zur Gewährleistung der Unvoreingenommenheit von Finanzanalysen und unterliegen nicht dem Verbot des Handelns vor der Veröffentlichung von Finanzanalysen. Die internen Richtlinien (Organisationsanweisungen) der Bank regeln Letzteres jedoch in dem Sinne, dass eine Vermeidung von Interessenkonflikten gewährleistet wird. Anlagen in Aktien sind sowohl mit Chancen als auch mit Risiken verbunden. Allgemeine Informationen zu den mit einem Investment in Aktien verbundenen Risiken können den Basisinformationen über Vermögensanlagen in Wertpapieren entnommen werden, die Ihre Beraterin/Ihr Berater für Sie bereit hält. Interessenkonflikte sind auf der Homepage von Hauck Aufhäuser Lampe Privatbank AG unter www.hal-privatbank.com/rechtliche-hinweise

Die Informationen in diesem Dokument wurden sorgfältig recherchiert. Dabei wurde zum Teil auf Informationen Dritter zurückgegriffen. Einzelne Angaben können sich insbesondere durch Zeitablauf oder infolge von gesetzlichen Änderungen als nicht mehr zutreffend erweisen. Für die Richtigkeit, Vollständigkeit und Aktualität sämtlicher Angaben wird daher keine Gewähr übernommen. Die Informationen können eine individuelle anlage- und anlegergerechte Beratung nicht ersetzen. Sofern Aussagen über Marktentwicklungen, Renditen, Kursgewinne oder sonstige Vermögenszuwächse sowie Risikokennziffern getätigt werden, stellen diese lediglich Prognosen dar, für deren Eintritt wir keine Haftung übernehmen. Insbesondere sind frühere Wertentwicklungen, Simulationen oder Prognosen kein verlässlicher Indikator für die zukünftige Wertentwicklung. Vermögenswerte können sowohl steigen als auch fallen. Die Angaben gehen von unserer Beurteilung der gegenwärtigen Rechts- und Steuerlage aus. Soweit steuerliche oder rechtliche Belange berührt werden, sollten diese vom Adressaten mit seinem Steuerberater bzw. Rechtsanwalt erörtert werden.

Alle Meinungsaussagen geben die aktuelle Einschätzung der Verfasser wieder und stellen nicht notwendigerweise die Meinung der Hauck Aufhäuser Lampe Privatbank AG oder deren assoziierter Unternehmen dar. Sofern Aussagen über Renditen, Kursgewinne oder sonstige Vermögenszuwächse getätigt werden, stellen diese lediglich Prognosen dar, für deren Eintritt keine Haftung übernommen wird.